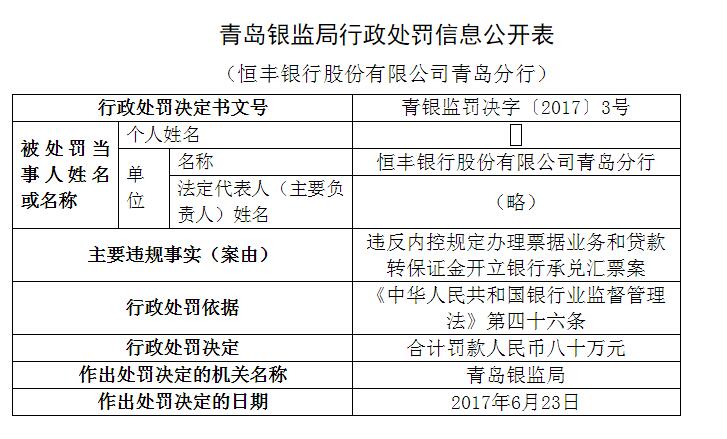

信網(wǎng)7月12日訊 7月12日,,青島銀監(jiān)局公布了一批行政處罰信息。據(jù)行政處罰決定書顯示,,恒豐銀行股份有限公司青島分行因“違反內(nèi)控規(guī)定辦理票據(jù)業(yè)務(wù)和貸款轉(zhuǎn)保證金開立銀行承兌匯票”的案由被罰。

青島銀監(jiān)局依據(jù)《中華人民共和國銀行業(yè)監(jiān)督管理法》第四十六條,,于2017年6月23日對恒豐銀行青島分行合計罰款人民幣80萬元,。

相關(guān)閱讀

對于“貸款轉(zhuǎn)保證金開立銀行承兌匯票”,實際上是貸款發(fā)放出來之后,,并未投入企業(yè)實際生產(chǎn)經(jīng)營中,,而是存入保證金賬戶開立了銀行承兌匯票。一般來說,,開立銀行承兌匯票需要企業(yè)用自有資金提供保證金,,若由銀行貸款充當保證金,這說明貸款用途是不合規(guī)的,。

據(jù)了解,,銀行之所以會選擇“貸款轉(zhuǎn)保證金開立銀行承兌匯票”的操作,是在此過程中,,貸款以保證金的形式,,又變成了銀行的存款,無形中增加了銀行存款規(guī)模,。在這種情況下,,銀行增加了承兌手續(xù)費,同時減少了吸收與衍生存款同等數(shù)量原始存款而支出的巨額營銷開支,,還可以利用承兌及貼現(xiàn)擁有的信用放大功能來調(diào)節(jié)存貸款規(guī)模以及不良貸款占比等指標,。

事實上,貸款轉(zhuǎn)保證金開立銀行承兌匯票,,也可能形成潛在信貸風險,。這種做法表面看簽發(fā)銀行承兌匯票只是擴大了銀行負債,沒有任何風險,,但是,,如果這些銀行承兌匯票經(jīng)過貼現(xiàn)進入風險投資領(lǐng)域,就會形成信貸風險,,若再考慮貸款作保證金的乘數(shù)效應(yīng),,那么這種信貸風險會數(shù)倍擴大,把本來應(yīng)由企業(yè)承擔的風險通過貸款轉(zhuǎn)保證金的方式又轉(zhuǎn)回銀行自己承擔,,從而使風險高度集中于商業(yè)銀行,。

有研究認為,銀行不惜違規(guī)操作,與銀行考核機制不無關(guān)系,。大多數(shù)銀行為盡快擴大市場規(guī)模,,提高市場占有率,往往過度強調(diào)業(yè)務(wù)規(guī)模,、利潤等粗放型指標,,對其分支機構(gòu)及員工的績效考核基本上也是與利潤、存貸款規(guī)模等指標掛鉤,,而票據(jù)業(yè)務(wù)以其成本低,、風險相對較小、收益實現(xiàn)快,、調(diào)節(jié)靈活,、具有多重考核績效等特點,極大地刺激了業(yè)務(wù)人員辦理票據(jù)業(yè)務(wù)的積極性,。

[編輯:亞麥]- 相關(guān)閱讀 更多 >>

-

- 網(wǎng)事如歌·青島故事:民警消防聯(lián)手營救醉酒男子 2017/07/12

- 青島“最美的哥團隊”:兩年間自愿免費接送病人 2017/07/12

- 青島電網(wǎng)負荷持續(xù)攀升 用電高峰可調(diào)高空調(diào)溫度 2017/07/12

- 青島對客運車輛司機進行安全教育 嚴禁疲勞駕車 2017/07/12

- 青島首批送水摩托車改用新能源汽車 5年內(nèi)全替換 2017/07/12

大家愛看

- 1波特蘭開拓者首輪第16順位摘下楊瀚森 中國第三位NBA首輪秀

- 2山東省2025年夏季高考各類別分數(shù)線和春季高考各專業(yè)類別錄取控制線公布

- 3《長安的荔枝》劇集改編引熱議 中段拖沓后段張力足

- 4高健任青島市人民政府副市長

- 5多少名能報中國海洋大學(xué) 多所駐青高校公布預(yù)估分數(shù)線

- 6青島市市管領(lǐng)導(dǎo)干部任前公示

- 7青島高考生7月5日至7日迎最大規(guī)模本科志愿填報

- 8青島科技大學(xué)2025年本科招生計劃8390人 新增網(wǎng)絡(luò)空間安全專業(yè)

- 9“智能推薦”未必精準 高考志愿填報勿輕信AI算法

- 10山東省夏季高考一段線達線人數(shù)為333469人